De stelling van vandaag is: Er zijn meer market makers nodig voor een gezonde markt. Voordat hier iets zinnigs over te zeggen valt, is het van belang om te begrijpen hoe de markt in elkaar steekt door enkele termen goed te snappen. Een market maker is niet een exchange of een broker (een tussenpersoon), die een platform biedt waar vraag en aanbod bij elkaar wordt gebracht. Een market maker is een tussenpersoon die bereid is om assets op te kopen en te verkopen voor een winstgevende prijs. Een cryptobeurs verdient geld door fees en comissies, een market maker verdient geld door het plaatsen van trades. In de stockwereld zijn market makers een bekend fenomeen. In de wereld van de crypto hoor je hier nauwelijks iets over. Lees hieronder verder om meer over deze onmisbare pionnen te weten te komen.

Disclaimer: dit is een gesponsord vertaald artikel van William Thrill. Thrill is een analist die zich richt op het onderzoeken van verschillende tokens/coins.

Introductie in de cryptomarkt

Voordat we verder gaan, moeten we het belang van handelsvolume in het crypto-ecosysteem inzien. Trading is het kloppende hart van elk cryptoproject dat vandaag de dag bestaat. Het doel van veel cryptoprojecten is immers om een autonoom ecosysteem te worden. De term ‘ecosysteem’ is een term die oorspronkelijk uit de biologie komt. In essentie is een ecosysteem te zien als een ‘wederzijdse samenwerking (of ook wel: symbiotische verbinding) tussen verschillende deelnemers, waarbij elk onderdeel in het systeem zowel deelneemt als profiteert’. In de natuur is energie de drijvende kracht van elk ecosysteem. Deze energie beweegt zich vervolgens via de voedselketens van de ene naar de andere deelnemer. Je kent de bekende plaatjes wel waarmee de circulaire economie wordt uitgelegd met de reeks van plant-rups-vogel-vos-ontbinding-plant. Hetzelfde principe hoort bij een crypto-economisch ecosysteem, alleen deze keer is de drijvende kracht de waarde/asset in plaats van de energie. Deze waarde wordt dan gecirculeerd door de handel die op het platform wordt gedreven. Dit is dus het allerbelangrijkste aan elk cryptoproject. Zonder handel in waarde, is er geen gezond mechanisme binnen het ecosysteem. Handelsvolume is dus essentieel!

Exchanges

Als het handelsvolume belangrijk is, dan is de link naar een exchange snel gemaakt. Daar worden de volumes gecreëerd en vraag en aanbod bij elkaar gebracht. Er zijn een aantal kernpunten bij het traden op een cryptobeurs:

- Aanbod: de prijs die door de verkopers wordt vastgezet, deze is altijd hoger dan de huidige prijs

- Vraag: de prijs die door de kopers wordt gegeven, deze prijs is altijd lager dan de huidige prijs

- Spreiding: het verschil tussen vraag en aanbod. Hoe groter dit verschil is, hoe meer volatiel de coin/token wordt.

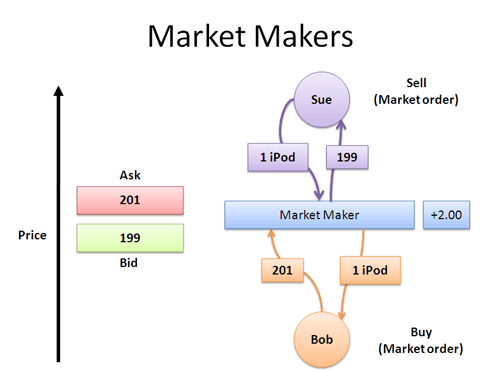

Het simpele gevolg van vraag en aanbod is dat er een kloof ontstaat tussen de biedprijs en de vraagprijs. Logischerwijs ligt de verkoopprijs een stukje hoger dan de prijs waarop men inkoopt. Dit verschil in aan- en verkoopprijzen wordt de “bid-ask spread” genoemd. Dit is het onderdeel waar de market maker zijn winst uit haalt.

Meer volume = grotere marktkapitalisatie

Je vraagt je misschien af waarom de nadruk in dit artikel zo op de handelsvolumes ligt. Dit komt omdat het handelsvolume een verhoging van de marktkapitalisatie veroorzaakt. Laten we terug kijken in de eerder genoemde bid-ask spread: voor elke munt die hoog wordt verkocht (en laag is ingekocht), krijgt de eigenaar meer kapitaal en dit verhoogt de marktkapitalisatie. Bovendien is de marktkapitalisatie gedeeld door het aantal munten in omloop gelijk aan de prijs van elke munt. Daarom betekent een toenemend of stabiel handelsvolume een verhoging van de marktkapitalisatie, wat ook een stijging van de prijs van elke munt betekent. Dit gaat uiteraard op als er vertrouwen in de markt is en men haar coins enkel met winst verkoopt.

Liquiditeit

Het onderhouden van een gezond handelsvolume is voor de kleine en beginnende blockchainprojecten vaak het probleem. Want: een munt zonder handel is een dode munt. Het handelsvolume is geen probleem als het gaat om de grote namen (zoals Bitcoin (BTC) en Ethereum (ETH)). Hun prijzen kunnen fluctueren, maar dat zijn geen problemen gezien de hoge marktkapitalisaties en handelsvolumes. Kleine projecten daarentegen zijn gevoelig voor volatiliteit en schommelingen, waar dat voor de grote projecten dus niet meer zo is.

Het probleem ligt bij liquiditeit. Wanneer er onvoldoende partijen zijn die munten aanbieden en kopen, kan de bid-ask spread onoverbrugbaar worden. De verkoopprijzen worden te hoog en de vraagprijs te laag. Wanneer dit gebeurt, wordt de munt of token illiquide.

Stel je voor: je gaat naar de winkel en wilt brood kopen. De prijs van een brood is groot en duidelijk te zien in de etalage en jij beslist dat je voor die prijs wel wat brood wilt kopen. Maar als je binnenkomt is er nergens brood te bekennen dat die prijs heeft. Dan kan de prijs wel vertoond worden, maar is er niemand die tegen die prijs z’n brood verkoopt. Zo kun je het ook zien op de exchanges; de prijs lijkt mooi, maar door de grote spread (en de illiquiditeit) kan het brood niet normaal gekocht en verkocht worden.

Zijn market makers onmisbaar?

Om weer terug te komen op de eerste stelling: we hebben market makers nodig.

Er bestaat een enorme misvatting over hoe market makers werken. Van oudsher worden market makers gezien als de schurken in de aandelenbeurs die de koers van de aandelen manipuleren waardoor er sterke prijsschommelingen ontstaan. Hierdoor draaiden de handelaren hun investeringen terug en verloren zo veel geld. Dit kan in sommige gevallen waar zijn, maar zoals eerder vermeld, speelt iedereen een rol in een (gezond) economische ecosysteem. In de huidige (crypto)wereld bestaan er bedrijven die zichzelf aanbieden als market maker. Zij kunnen dus niets manipuleren maar zijn enkel bezig met het ‘smeren van de markt’.

De market makers hebben dus niet de macht om de prijzen van de aangeboden assets te dicteren of manipuleren. In plaats daarvan bepalen zij enkel de bid-ask-spreiding in ruil voor liquidatie. Wat market makers doen, is dat ze haar dienst levert aan projecten door hiermee te voorkomen dat de assets illiquide zullen worden.

Er zijn exchanges waar er speciale programma’s zijn voor market makers om zich bij aan te sluiten. Onder andere HitBTC heeft hier een site voor (klik hier voor de uitleg).

Waarom hebben ICO’s market makers nodig?

Het bieden van liquiditeit

Wat market makers doen is dat ze het risico van een ICO op zich nemen door een enorme hoeveelheid van hun munten te kopen. Een exchange is dan het middel om traders dan direct van die munten te voorzien wanneer ze deze zouden willen ruilen. In het geval van een ICO met weinig tot geen kopers en verkopers, is het handelen in munten onmogelijk omdat het niet-liquide is. Stel je voor dat je de enige bent die een bepaalde munt koopt, dit betekent dat jouw transactie de zeer bepalende factor van de vraag en het aanbod zal zijn, wat betekent dat de prijs van de munt drastisch zal veranderen. Dit betekent dat de ICO waarmee je transacties uitvoert extreem volatiel en risicovol is. Market makers brengen liquiditeit naar deze ICO’s, omdat ze de vraag vergroten door een grote hoeveelheid munten te kopen en deze aan handelaren te verkopen. Met andere woorden, zij maken markten – making markets. Ze nemen het risico van de volatiliteit van de munt door vooraf bulk in te kopen, zodat een uitwisseling met individuele handelaren veel eenvoudiger is.

Stabilisatie van spreads en het maken snelle transacties

De stabilisatie is het best uit te leggen met een voorbeeld: stel dat de prijs van ‘x’ 20% is gedaald. Een beetje cryptotrader merkt op dat het dan de ideale tijd is om de munt te kopen, en die koopt dus voor 200 ETH deze coin ‘x’. Vanwege het groot aantal gebruikers dat op dat moment handelt en de hoeveelheid tijd die het kost om de transactie te verwerken, is de transactie doorgegaan in de tijd dat de daling nu slechts 10% bedraagt. Dit betekent dat er slechts 200 ETH aan coin ‘x’ is gekocht in de daling van 10% in plaats van 20%. De trade lever dus minder op dan dat in eerste instantie verwacht werd. De market makers zorgen ervoor dat de spread gestabiliseerd blijft en de geplaatste transactie ook daadwerkelijk word gefilled zoals die is ingesteld.

Verdienmodel van een market maker

Hoe kunnen market makers hiervan profiteren? Omdat market makers een voorraad munten hebben, hebben ze ook zelf bid- en askprijzen, die gebaseerd zijn op de startprijzen van de munten. Ze verdienen met die bid-ask spread. Om dit te vereenvoudigen, market makers kun je beschouwen als “detailhandelaren” van assets, waarin zij als groothandel hebben gekocht en deze gemakkelijker aan handelaren aanbieden in ruil voor een beetje winst. Bovendien komen er meer marktmakers in het spel als een bepaalde asset populairder wordt. Market makers zullen strijden om een kleinere bid-ask spread, waardoor traders meer opties krijgen om hun investeringen te maximaliseren. En dit zorgt dus voor een hogere liquiditeit. En om terug te komen op de eerste stelling: Ja! Market makers zijn onmisbaar voor een gezonde markt.

Meepraten over market makers? Kom eens langs op Telegram.